CRS+AI双杀!120国数据交换背后:中国企业&个人的跨境资产如何“安全上岸”?

如大家所知,美国是最早实施对其税务居民全球征税的国家,后来这一做法被西方大多发达国家所采用,其实施基础是企业的高度国际化。

近年来,随着中国企业国际化进程及个人海外收入增长,中国税务监管体系加速与国际接轨,全球征税和金融透明化已成为不可逆的趋势。而“CRS(共同申报准则)的深入实施与大数据技术的飞速发展,使得中国实行全球征税实为‘瓜熟蒂落’的必然结果。

目前,通过CRS中国税务机关已与120多个国家和地区实现金融账户信息的自动交换。结合大数据的Ai模型技术,海外资产“隐身”的时代彻底终结。

其实,早在2023年,澳洲与中国交换超百万中国税务居民的金融账户数据,涉及资产规模高达358亿澳元;与此同时,中国湖北、山东、上海、浙江等地税务部门陆续公布境外收入未申报核查案例,释放强烈监管信号。

无论是高净值人士、跨境投资者,还是海外留学生、外派工作者,只要符合中国税务居民身份,其全球金融资产都可能被纳入监管视野。

在此背景下,如何合规申报境外收入、如何优化跨境资产架构、如何避免税务风险,已成为每个涉及海外资产配置的个人和企业必须面对的课题。

本文将从CRS运作机制、中国实施进展、受影响人群、资产监控范围及合规架构设计五大维度,为您提供系统性解决方案,助您在透明化时代实现安全、高效、可持续的全球资产布局。

1. 什么是CRS?目前有多少成员?

2. 中国(包括香港、澳门)何时加入了CRS?与哪些国家、地区互通了CRS?

3. 中国税局如何获取税务居民在境外银行的账户资料?

4. CRS与谁有关系?(不仅是高净值人群)

5. CRS交换房地产情报吗?

6. 全球投资架构设计:如何合规高效地持有海外资产?

7. ………?

更多有关CRS疑问,可免费咨询:18926024461(微信同号)易税通创始合伙人、资深跨境财税专家Anne为您解答!

一、CRS核心机制

1.什么是CRS?

共同申报准则(Common Reporting Standard)是由OECD主导的金融账户涉税信息自动交换标准。其核心在于:

-

要求金融机构识别非居民账户;

-

自动收集账户信息(余额、利息、投资收益等);

-

定期向账户持有人税务居民国交换数据(一般为每年6月至次年末)。

2.全球覆盖规模:

当前已有超过120个国家和地区加入CRS网络,涵盖主要经济体与离岸金融中心,形成全球税务信息监控网络。

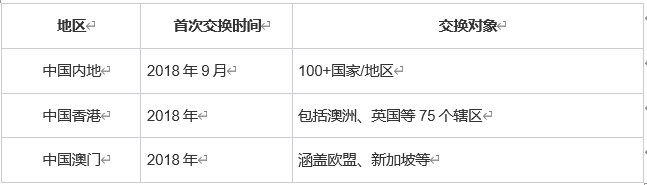

二、中国实施动态

1. 加入时间轴

2. 重点互通国家

澳大利亚(超百万账户已交换)、新加坡、加拿大、英国、中国香港、中国澳门等发达国家、地区位列主要数据交换国。尤其中澳通道已成为最活跃的CRS交换路线之一。

三、数据获取机制

中国税务局通过三层架构获取境外账户:

-

前端识别境外金融机构(如澳洲银行)识别中国税务居民账户;

-

数据归集按CRS标准采集账户信息(余额、投资收益、账户变更等);

-

自动交换通过政府间平台自动传输至中国税务机关。

案例:2023年澳洲向中国交换超百万账户信息,涵盖358亿澳元资产(数据来源:ATO报告)。

四、谁会被影响?

不仅限于高净值人群,以下群体均需警惕:

1.跨境工作人群:外派工作者未变更税务居民身份者;案例:某澳籍华人在沪工作,境内账户信息被交换至ATO。

2.海外留学生课程超6个月即构成潜在税务居民(如澳洲、英国)。

3.跨境投资者通过境外券商炒股、买基金的个人投资者。

4.离岸架构受益人信托、离岸公司实际控制人(穿透披露)。

上述第3项所指群体数量较大。近期,湖北、山东、上海、浙江四地税务机关相继发布公告,明确将境外投资收入纳入个人所得税的应税范围。

依据《财政部 税务总局关于境外所得有关个人所得税政策的公告》,"四地税务机关明确境外炒股收入需缴个税,税率20%。境内股票投资长期持有免税,境外收益不再有避税空间,投资者需及时申报避免风险。"

对于内地个人投资者通过沪港通、深港通投资香港联交所上市股票取得的转让差价所得,目前仍继续暂免征收个人所得税,该政策执行日期截止至 2027 年 12 月 31 日。

但需注意的是,这一税收优惠仅适用于沪港通、深港通以及基金互认等特定渠道,并不涵盖直接在香港券商开户投资港股的内地投资者。若通过其他境外投资渠道,如富途证券、老虎证券等投资境外股票,其股票转让差价所得需按照 20% 的税率缴纳财产转让所得个人所得税。

对于个人投资境外上市公司股票取得的股息红利所得,统一按照 “利息、股息、红利所得” 项目,适用 20% 的税率计征个人所得税。若通过港股通渠道购买,由上市公司(H 股)或中国结算(非 H 股)履行代扣代缴义务;若通过非港股通渠道购买,则投资者需自行申报纳税。

在美股巿场的中国投资者都知道美国对于非税收居民在美国股票市场的收益是免税的,但是现在的收益会通过CRS机制被国内税务机关盯上了。

2024年起,地方税务机关已对境外投资收入展开追缴,尤其针对美股账户、境外券商、境外银行账户的收益。主要集中在资金量百万美元以上的客户群体。案例显示:北京、山西、厦门等地投资者已被点名。

案例1:武汉某投资者,因在某虎证券、某途证券累计交易额1500万美元,被税务局多次电话约谈。

五、CRS监控范围

1. 覆盖资产:

✅ 银行账户

✅ 股票/基金投资

✅ 投资型保险

✅ 理财产品

✅ 信托收益

✅ 虚拟货币交易

❌ 不动产(非直接覆盖)。

2.房地产监控逻辑:

虽然CRS不直接交换房产信息,但购房资金的金融轨迹可能被追溯:

-

购房款从CRS参与国银行转出;

-

租金收入存入金融账户;

-

房产出售资金回流至申报账户。

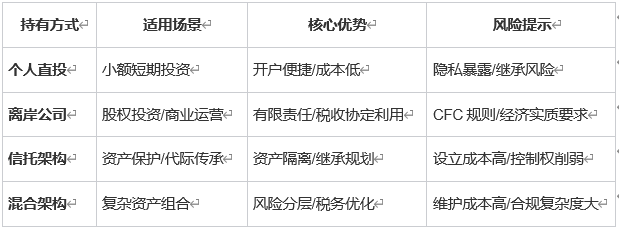

六、合规资产持有架构

基于投资目标定制架构:

设计要点:

1. 税务居民身份管理避免在CRS参与国构成税务居民(如英国183天规则)。

2. 资金路径规划利用税收协定降低预提税(如香港-新加坡DTA)。

3. 实体功能实质满足BEPS要求,避免被认定“壳公司”。

4. 信息隔离策略非CRS参与国银行+非金融资产组合。

典型案例:某企业家通过新加坡家族办公室持有港股,配合香港税务居民身份,实现5%股息税率。

全球税务透明化时代,合规逻辑已发生根本转变:

1. CRS监控网持续扩大,2023年新增阿尔巴尼亚等成员国。

2. 中国四省市(湖北、山东等)已开展境外收入专项核查。

3. 单纯离岸架构失效,需构建“商业实质+税务优化”双支撑体系。

-

跨境企业架构如何在CRS制度下合规,减轻税务负担?

-

跨境电商在北美如何合规运营避免税务风险?

-

………?

建议跨境资产持有者尽快进行:

更多有关CRS疑问,可扫描下图二维码免费咨询,易税通创始合伙人、资深跨境财税专家Ken为您解答。

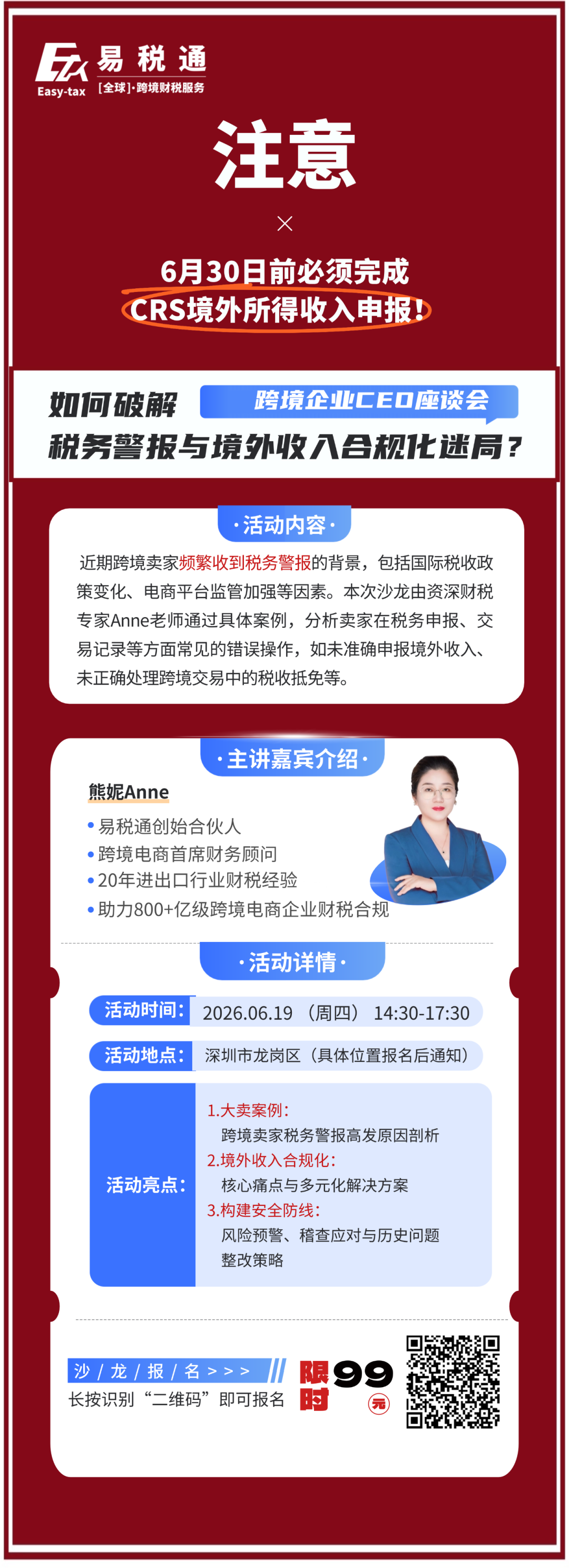

同时,请大家关注易税通将于6月19日推出的线下活动:《如何破解税务警报与境外收入合规化迷局?》,从大卖案例、境外收入合规和安全防线构建三个方面解读CRS,欢迎扫描下图二维码报名。

END

声明:本文版权归跨境易税通所有,欢迎授权转载。文中配图由豆包AI生成,如有侵权,请联系小编处理,谢谢。(注:本文观点基于公开政策及实务案例,具体方案需结合个人税务居民身份、资产构成定制。详情可免费咨询易税通财税专家)

易税通是华南地区知名跨境财税服务机构,拥有专业团队,提供美国、加拿大、欧洲、日本、香港、新加坡、BVI、开曼、塞舌尔、百慕大及东南亚等境外公司注册、海外税务咨询、ODI、海外本土税务设计等财税解决方案,为跨境企业提供全球财税合规保障,为企业主和高管及其家庭制定税务身份与发展规划,助力跨境卖家出海无忧。

欢迎扫描下图二维码,跨境财税合规专家为您在线答疑,同时加入【跨境电商卖家社群】与行业精英卖家交流经验,共享资源,免费获取社群专属福利!

大家都在看:

分享

收藏

点赞

在看

抱团交流

一个集大神卖家与逗趣同行于一体的交流群,扫码添加客服微信(备注“进群”哦)。

目前100000+人已关注加入我们

上一篇:卖家速看!亚马逊6月30日起全面围剿这类产品,违规将遭重罚

文章为作者独立观点,不代表AMZ520立场。如有侵权,请联系我们。